新築の固定資産税はいくら?シミュレーションや節税方法も詳しく紹介

マイホーム購入を検討する上では、建築費用など住宅取得にかかる初期費用だけでなく、住み始めてからの維持費用についても考慮しなければなりません。

特に、固定資産税の負担については、住み続ける限り一生つきまとう問題となりますので、慎重な判断が求められます。

そこで今回は、新築の固定資産税がいくらになるかについて解説しますので、マイホーム購入を検討中の方は、ぜひとも最後までお付き合い下さい。

そもそも新築の固定資産税とは

固定資産税とは、毎年1月1日時点で、土地・建物の所有者に課税される地方税のことです。

新築一戸建てを購入した場合は、土地と建物それぞれにかかる固定資産税の合計金額を支払う必要があります。

固定資産税は年数に応じて減額する

固定資産税は土地と建物の両方に毎年課税されますが、建物については年数に応じて減額されることとなります。

家屋の固定資産税評価については、損耗状況を再建築価格に反映させるために、固定資産税評価基準により経年減価補正率が定められていることが理由です。

家屋の評価の見直しは3年に1回実施されますが、評価がゼロになることはありませんので、住宅を保有する限り固定資産税がかかることを覚えておきましょう。

新築の固定資産税はいくら?

固定資産税の算出方法は、「固定資産税評価額」×「標準税率1.4%」が基本となりますが、市町村の判断により、標準税率を上回ることもありますので注意が必要です。

なお、徳島市・鳴門市・小松島市など徳島県内の自治体では、標準税率1.4%が採用されています。

- 土地の固定資産税の計算方法

- 建物の固定資産税の計算方法

順番に解説します。

土地の固定資産税の計算方法

土地の固定資産税の計算方法は上記の通りであり、固定資産税評価額は公示価格の約7割が目安となります。

計算式だけを見ると税負担に不安を感じるかもしれませんが、軽減措置が設けられていますので、実際の負担はそこまで重くならないでしょう。

建物の固定資産税の計算方法

建物の固定資産税計算方法は上記の通りであり、固定資産税評価額は再建築価格に経年減価補正率をかけて算出されます。

建築費用の5~6割が固定資産税評価額の目安となりますが、グレードの高い設備を導入しているケースでは、課税率が高くなる傾向にあることを覚えておきましょう。

新築の固定資産税を減額する節税方法3選

新築の固定資産税を減額する節税方法を以下の通りまとめていますので、制度の概要を把握した上で、家づくりに取り組んで下さい。

- 新築住宅の特例措置

- 住宅用地の特例措置

- 自治体ごとの減免・軽減制度を利用する

順番に解説します。

新築住宅の特例措置

一つ目の節税方法は、新築住宅の特例措置を利用することです。

制度の概要は、住宅取得後の固定資産税額を3年間1/2に減額するものであり、長期優良住宅については5年間の減額となります。

床面積などの要件を満たす必要はありますが、令和6年3月31日まで適用可能なので、積極的に利用を狙いましょう。

住宅用地の特例措置

住宅用地の特例措置は、人が居住するための家屋の敷地として利用される土地の税負担を軽減する減税制度です。

土地の広さによって軽減割合に差が設けられており、200㎡以下の小規模宅は1/6、200㎡を超える部分については1/3まで評価額を圧縮する仕組みとなっています。

また、新築住宅の特例措置と異なり、適用期限の定めはありません。

自治体ごとの減免・軽減制度を利用する

自治体ごとの減免・軽減制度を利用することも節税方法の一つです。

具体的には、天災その他特別の事情がある場合や、年齢など一定の要件を満たす場合に固定資産税が減免される制度がありますので、お住まいの自治体に確認してみましょう。

新築の固定資産税がいくらかシミュレーション

新築の固定資産税がいくらになるかを以下の項目別にシミュレーションを用いて解説しています。

- シミュレーション1:新築3,600万円の一戸建て

- シミュレーション2:新築2,800万円の一戸建て

- シミュレーション3:新築2,000万円の一戸建て

順番に見ていきましょう。

シミュレーション1:新築3,600万円の一戸建て

新築取得費用3,600万円(土地取得費用1,000万円+建築費用2,600万円)の固定資産税の概算は以下の通りとなります。

尚、2020年度フラット35利用者調査によると、徳島県の土地付き注文住宅の平均取得費用は3,830万円となりますので、注文住宅購入を検討中の方は参考にして下さい。

| 土地 | 1,000万円×0.7×1/6×1.4%=1.6万円 |

| 建物 | 2,600万円×0.6×1/2×1.4%=10.9万円 |

※住宅面積120㎡、敷地面積200㎡を想定

シミュレーション2:新築2,800万円の一戸建て

新築取得費用2,800万円(土地取得費用800万円+建築費用2,000万円)の固定資産税の概算は以下の通りとなります。

尚、2020年度フラット35利用者調査によると、徳島県の建売住宅の平均取得費用は2,878万円となりますので、建売住宅を検討中の方は参考にして下さい。

| 土地 | 800万円×0.7×1/6×1.4%=1.3万円 |

| 建物 | 2,000万円×0.6×1/2×1.4%=8.4万円 |

※住宅面積100㎡、敷地面積160㎡を想定

シミュレーション3:新築2,000万円の一戸建て

新築取得費用2,000万円(土地取得費用500万円+建築費用1,500万円)の固定資産税の概算は以下の通りとなります。

また、これまでのシミュレーション内容に共通する内容として、建物の軽減措置は3年(長期優良住宅は5年)となりますので、4年目以降は元に戻ることに注意しておきましょう。

| 土地 | 500万円×0.7×1/6×1.4%=0.8万円 |

| 建物 | 1,500万円×0.6×1/2×1.4%=6.3万円 |

※住宅面積90㎡、敷地面積130㎡を想定

新築の固定資産税に関するよくある質問

新築の固定資産税に関するよくある質問をまとめていますので、他の方の疑問点を自分たちに置き換えて考えてみましょう。

- 新築の固定資産税はいつ払う?

- 新築の固定資産税を滞納するとどうなる?

- 新築の固定資産税の特例措置の申請方法は?

順番に解説します。

新築の固定資産税はいつ払う?

最初に新築の固定資産税を支払うタイミングは、購入翌年の4〜6月となります。

ただし、一般的な売買契約では1年間の納税額を日割りで計算して、買主が売主に支払いますので、土地などの購入時に実質的な負担が発生することを覚えておきましょう。

新築の固定資産税を滞納するとどうなる?

固定資産税を滞納すると、延滞金が発生しますが、すぐに支払えば大きな問題とはなりません。

ただし、最終的には課税対象の不動産が差し押さえ・競売により、住む場所を失うこととなります。

事情があり納付が難しいケースでは、猶予や減免を受けられる可能性がありますので、自治体に相談してみましょう。

新築の固定資産税の特例措置の申請方法は?

建築の翌年1月31日までに住宅用地等申告書を作成し、お住まいの市町村に提出して下さい。

申請期限を過ぎると軽減措置が適用されず、税負担が大きく膨らみますので、手続き漏れがない様に注意しましょう。

新築の固定資産税の仕組みを理解して節税に活かそう

固定資産税を含む住宅の維持費用は、住み続ける限り支払わなければならないものであり、できるだけ家計の負担を軽減する努力が求められます。

その中でも、新築の固定資産税は、軽減措置の仕組みを理解することが節税に繋がりますので、適用要件を抑えて家づくりに取り組みましょう。

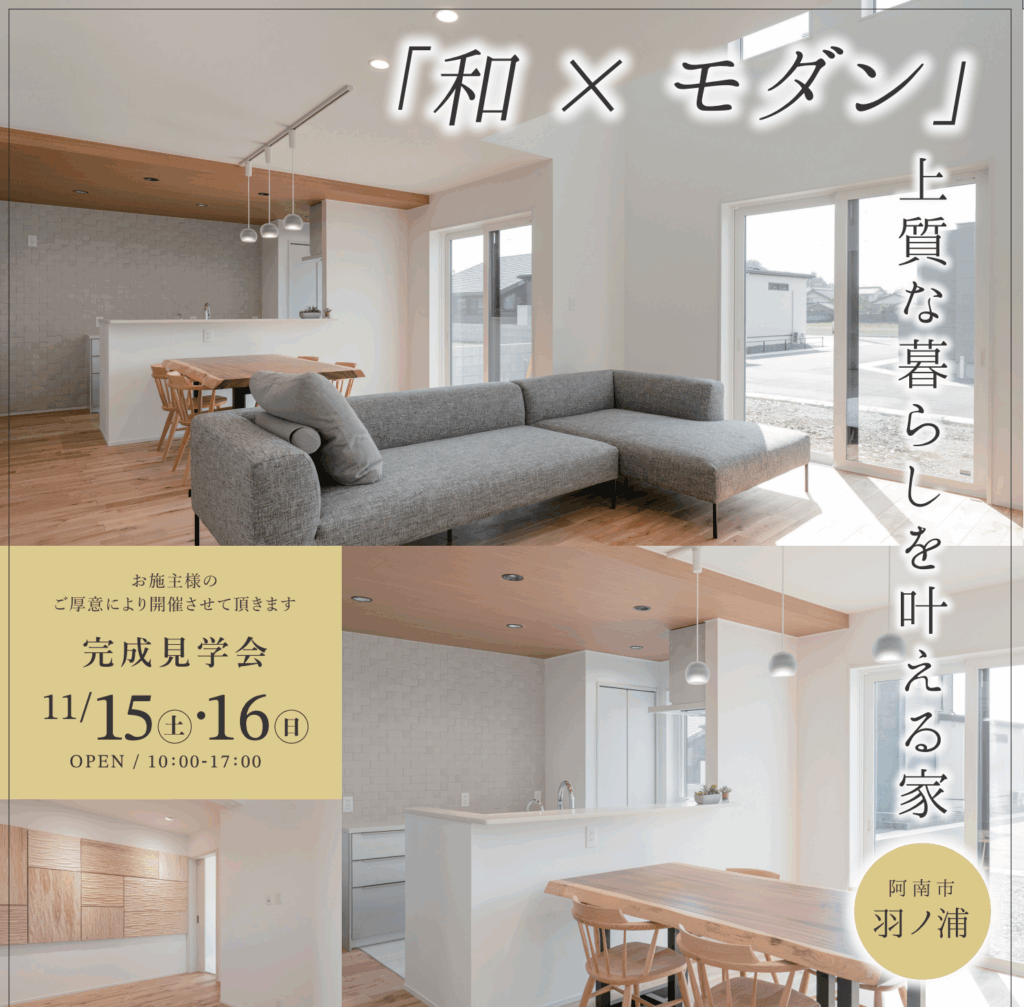

オートリホームでは、お客様のライフプランを考慮した資金計画を提案しています。住宅取得後の税金やメンテナンスにお悩みの方は、お気軽にご相談下さい。