住宅ローンの選び方5選!種類や金利タイプ・返済方法も詳しく解説

本記事では住宅ローンの選び方について紹介しています。

一言に住宅ローンといっても、金利タイプや返済期間など選び方は多岐に渡るため、本記事を通して住宅ローンのさまざまなパターンについて知っておきましょう。

返済方法や、住宅ローンのよくある質問についてもまとめていますので、ぜひ最後までご覧ください。

【この記事でわかること】

- 住宅ローンの選び方5選

- 住宅ローンを選ぶ際のポイント

住宅ローンの選び方5選

はじめに、住宅ローンの代表的な選び方について簡単に紹介していきます。

- 住宅ローンの種類で選ぶ

- 住宅ローンの金利タイプで選ぶ

- 住宅ローンの返済方法で選ぶ

- 団体信用生命保険の補償内容で選ぶ

- 諸費用を考慮して選ぶ

住宅ローンの選び方は上記の5つがポイントです。以下にまとめましたので参考にしてください。

住宅ローンの種類で選ぶ

まず考慮すべきは住宅ローンの種類です。住宅ローンの窓口によってその種類は異なり、金利や手数料なども変わります。

そのため、種類選びは住宅ローンの入口選びともいえるでしょう。

住宅ローンの金利タイプで選ぶ

住宅ローンの金利タイプもよく比較すべきポイントに挙げられます。

金利は、月々の返済額はもちろんのこと、総返済額にも大きく影響する重要なポイントです。

そのため、事前によく調べ自身に合った金利タイプを知っておくことで、無理のない返済計画を立てられるでしょう。

住宅ローンの返済方法で選ぶ

住宅ローンは返済方法も選ぶことができます。

返済方法は月々の返済額に直結するため、その仕組みについてよく知っておきましょう。詳細は後述しますが、返済方法の選択によっては当初の返済額が大きく増える可能性があることから、事前に押さえておくべきポイントの一つといえます。

団体信用生命保険の補償内容で選ぶ

団体信用生命保険は一部を除き、原則住宅ローンにセットで付帯されます。

万が一に備えた保障であることから非常に重要なため、失敗のないように選ぶべきでしょう。

その保障内容も金融機関によって特色があるため、事前のリサーチは必須です。

諸費用を考慮して選ぶ

住宅ローンは選択した先によって諸費用が変わります。

前述のように金利や保障内容で選ぶことも重要ですが、かかる諸費用についても併せて検討が必要です。

同じ金額を借入れしても、住宅ローンの種類ごとに諸費用に差が出ますので、ポイントとして押さえておきましょう。

住宅ローンの選び方①:住宅ローンの種類

次は前述の住宅ローンの種類について、もう少し詳しく紹介していきます。

- 公的ローン

- 民間ローン

- フラット35

住宅ローンの種類は、上記の3つが代表的です。それぞれの特色について解説していきましょう。

公的ローン

公的ローンとは、自治体などの公的機関からの融資を指します。

代表的なものに「住宅金融公庫」がありましたが、現在は民営化されており、それが後述のフラット35を取り扱う「住宅金融支援機構」です。ほかには、国民年金および厚生年金に一定期間以上加入している人が利用できる「年金住宅融資」がありましたが、こちらも現在は廃止されています。

また、財形貯蓄制度を利用している人が組める「財形住宅融資」は一見公的融資のようですが、こちらも厚生労働大臣登録の「福利厚生会社」であり、融資元の分類としては民間企業です。

そのため、住宅ローンのように高額な融資において、公的ローンを利用することは一般的ではないといえます。

民間ローン

住宅ローン利用者の多くが、民間ローンを利用しているといえるでしょう。

民間ローンとは、銀行・信用金庫・ノンバンク系など、一般的な住宅ローンの大半を占めます。

住宅ローンはほとんどの民間金融機関が主力として提供している商品のため、競争によりさまざまな特色があり、バリエーションも豊富です。

キャンペーンなども頻繁に行われているため、じっくり比較検討して住宅ローンを選びたい方には、民間ローンをおすすめします。

フラット35

フラット35は、住宅金融支援機構(旧住宅金融公庫)が提供する固定金利型住宅ローンです。

フラット35という名称は、35年間金利がフラット、つまり固定であるという意味から由来しています。

そのため、変動金利ではなく固定金利を検討する場合には、特化型ともいえるフラット35を選ぶ方も多いといえます。

将来的な金利上昇リスクに対する懸念が強い方に、フラット35はおすすめです。

住宅ローンの選び方②:住宅ローンの金利タイプ

次は、住宅ローンの金利タイプについて説明します。

- 変動金利

- 当初固定金利

- 全期間固定金利

金利タイプは上記の3つです。それぞれの特徴について以下に解説していきます。

変動金利

変動金利とは文字通り、返済期間中の金利が一定ではないタイプです。

とはいえ、常に変動するわけではなく一定期間ごとに金利が見直されます。

変動金利には2つのルールがあり、1つは5年ルール、もう1つは125%ルールです。

「一定期間ごと」とは、・5年ルールの5年を指し、住宅ローン開始から5年間は返済額が一定となります。

6年目からは、それまでの5年間の金利動向から新たな返済額が決定するため、金利が上昇していれば返済額は増え、逆に金利が下がっていれば返済額は減るという仕組みです。つまり、変動金利は返済期間中の5年ごとに支払いが見直されます。

変動であるが故、金利の上昇リスクがデメリットである反面、固定金利に比べて低金利に設定されていることから、月々の返済額を抑えられるのが特徴で、これが変動金利の大きなメリットといえるでしょう。

もう一つの125%ルールとは、上記返済額見直しの上限を、最大で125%以内に制限するルールです。

つまり、万が一金利急上昇局面に見舞われた場合を想定した、リスクヘッジのために設けられています。極端な例を挙げますと、急激な金利上昇によって、見直し後の返済額が10万円から15万円になるとしましょう。

上記のような局面においても、返済額は12万5,000円に抑えられるのが125%ルールです。

これが125%ルールのメリットですが、このセーフティネットがデメリットとなる場合もあります。

仮に金利上昇局面が長期にわたって続いた場合、上記のように実際に支払うべき返済額と125%ルールで定められた返済額に隔たりが起こりますが、この差額は免除されません。

「未払い利息」として残るため、最終返済年または最終返済月に一括返済する必要があります。あくまでも理論上起こりうるリスクとして知っておきましょう。

当初固定金利

当初固定金利とは、固定金利と変動金利を組み合わせた金利タイプを指します。

両方の金利タイプを利用したい方におすすめといえるでしょう。

例えば、住宅ローン開始から5年間は固定金利、6年目からは変動金利に切り替えるといった具合です。

全期間固定とは違い、当初固定金利は比較的低金利に設定されている商品も多くあります。

非常に長い返済期間の住宅ローンに対する不安を、当初の金利を低めに設定して、当面は一定の返済額で始められることから、返済開始の入口に安心感を与えるのが狙いです。

当初固定金利は、キャンペーンをうまく利用できればお得な返済プランが組めることがメリットである一方、固定期間終了後の動向が読めない点がデメリットといえるでしょう。

全期間固定金利

全期間固定金利とは文字通り、返済期間中一定の金利で返済するタイプです。

変動金利のように金利の見直しもなく、当初固定金利のように期間終了後の計画について考える必要もないシンプルさが特徴といえます。

メリットは、返済額が変わらないため返済計画が立てやすいことですが、デメリットは金利が高めに設定されているため、変動金利に比べて返済額が上がることです。

つまり返済額が変わらない安心とは、その負担も変わらないといえるため、メリットとデメリットについてはよく考える必要があるでしょう。

住宅ローンの選び方③:住宅ローンの返済方法

ここでは住宅ローンの返済方法について解説していきます。

金利の支払い方法によって月々の返済額には大きな差が出ますので、その性質について知っておきましょう。

- 元利均等返済

- 元金均等返済

住宅ローンの返済方法である上記2種類について、以下に説明します。

元利均等返済

元利均等方式とは、元金と金利を併せた月々の返済額を一定にする方法を指します。

つまり、所定期間中月々の返済額の天井はそのままで、元金と金利の内訳が変動する仕組みです。

住宅ローンの返済方法の多くがこの元利均等方式であり、一般的な返済方法といえるでしょう。

住宅ローンは返済当初、元金よりも金利分の返済割合が多く設定されており、返済が長期にわたり進むうちに、元金と金利の割合は逆転していくという特徴があります。

天井を一定にしていることからも、返済当初の元金の減りは少ないため、元金均等方式に比べて総返済額が高くなる傾向にあるのが元利均等方式です。

元金均等返済

元金均等返済とは、元金の返済額を毎月一定にして返済する方法です。

元利均等方式のように返済額の天井を定めないため、元金の減りは元利均等方式よりも早く、総返済額は元金均等方式の方が安く済みます。

ただし、返済当初は金利分の返済割合が多い住宅ローンの性質は変わらないことから、毎月一定の元金プラス金利の合計額を支払う必要がある点に注意です。つまり、毎月一定の元金に対して、グラフで表すとすべり台のような形で金利の支払いが上乗せされます。

したがって、返済当初の支払いが非常に高額になるため、元利均等方式自体を取り扱っていない金融機関もあるほど、あまり一般的な返済方法とはいえないでしょう。

住宅ローンを選ぶ際のポイント

住宅ローンを選ぶ際に注目すべきポイントは他にもあります。金利や返済方法以外の違う角度からも検討しましょう。

- 団体信用生命保険の支払われるタイミングを理解しておく

- 諸費用を含めた総返済額を確認して検討する

- 金利上昇のリスクを理解して選ぶ

今回は上記の3点について解説していきます。

団体信用生命保険の支払われるタイミングを理解しておく

団体信用生命保険が支払われるタイミングを理解しておきましょう。

「一般団信」といわれる基本的な団体信用生命保険は、住宅ローン名義人が死亡または高度障害になった際にのみ支払われます。

高度障害とは、体の一部を失うなどの重い障害や疾病状態です。したがって、一般団信の保険は上記のケースによってはじめて適用されるという点について知っておく必要があります。

つまり、ガン・脳卒中・心筋梗塞など生活習慣病で団信を適用させるためには、三大疾病などの「特約」に加入しておかなければいけません。ほかにも、7大疾病や17大疾病といった保障拡大プランもあるため、家系の遺伝リスクなどを考慮した上での判断が必要です。

当然ながら、上記保障拡大プランの場合は金利の上乗せ幅(団信の保険料は住宅ローンの金利に含まれている)も増すため、返済額とのバランスも検討した上で判断しましょう。

諸費用を含めた総返済額を確認して検討する

住宅ローンの取り組みには諸費用がかかるため、それらを含めた総返済額を検討する必要があります。

- 事務手数料

- 保証料

- 融資手数料型(上記事務手数料と保証料は不要となる)

- 印紙代

- 適合証明書(フラット35の場合)

- 団体信用生命保険料(フラット35の場合)

また、上記住宅ローン関連費用に加えて住宅購入自体にかかる諸費用も必要です。

- 仲介手数料(仲介の場合)

- 印紙代

- 火災保険料

- 付帯工事費用(新築住宅の場合)

これら諸費用を自己資金でまかなうのか、住宅ローンで借りるのかによって総返済額に差が出るため、諸費用も含めて計画的に検討しましょう。

金利上昇のリスクを理解して選ぶ

変動金利の住宅ローンには金利上昇のリスクが付き物です。住宅ローンの返済は長期にわたることから、金利の影響を受けやすいことを理解しておく必要があります。

とはいえ、固定金利であれば金利上昇のリスクはないものの、高い返済額が将来的な負担になる可能性もゼロではありません。

さまざまな想定のもと、自身にあった最適な返済プランを見つけることが大切です。

住宅ローンの選び方に関するよくある質問

ここまで住宅ローンについてさまざまな角度から解説してきました。

最後に、住宅ローンの選び方に関するよくある質問についてご紹介します。

- 住宅ローンの申込みは複数社で行うべき?

- フラット35の利用はどんな人に向いている?

- 住宅ローンの選び方に困ったら誰に相談すべき?

上記3点をまとめましたので、ぜひ参考にしてください。

住宅ローンの申込みは複数社で行うべき?

住宅ローンの申込みは複数社で行いましょう。

金融機関自体の特色はもちろんのこと、不動産会社ごとに提携機関の優遇金利幅が違う場合もあるためです。

さらに、金融機関の選定は将来にわたる返済計画の要となるため、決して人任せにはせず自身で知識を身に付けた上で判断しましょう。

フラット35の利用はどんな人に向いている?

フラット35の利用に向いている人は、以下のような方です。

- 手頃な金利で全期間固定を選択したい

- 健康状態に問題があるため、団信に加入せずローンを組みたい

- 勤続年数が短いなど、審査に不安がある

反対に、なるべく低金利で住宅ローンを組みたい方にとっては変動金利のほうが返済額も安いことから、フラット35は不向きといえるでしょう。

住宅ローンの選び方に困ったら誰に相談すべき?

住宅ローンの選び方に困った場合は、とにかく調べて知識を身に付けることをおすすめします。

どうしても誰かに相談をしたい場合には、実際に住宅ローンを組んだ身近な友人、知人が良いでしょう。

とはいえ、参考の一つにするという点において相談は有効ですが、あくまでも決めるのは自分自身であるため、納得いくまで調べることが最も後悔しないポイントといえるでしょう。

住宅ローンの借入先は入念に計画して選ぼう

今回は住宅ローンの選び方から、種類や金利タイプ、返済方法などについても解説してきました。

本記事のとおり、住宅ローンの借入先は決して後悔することのないよう、入念な計画をもって選ぶようにしましょう。

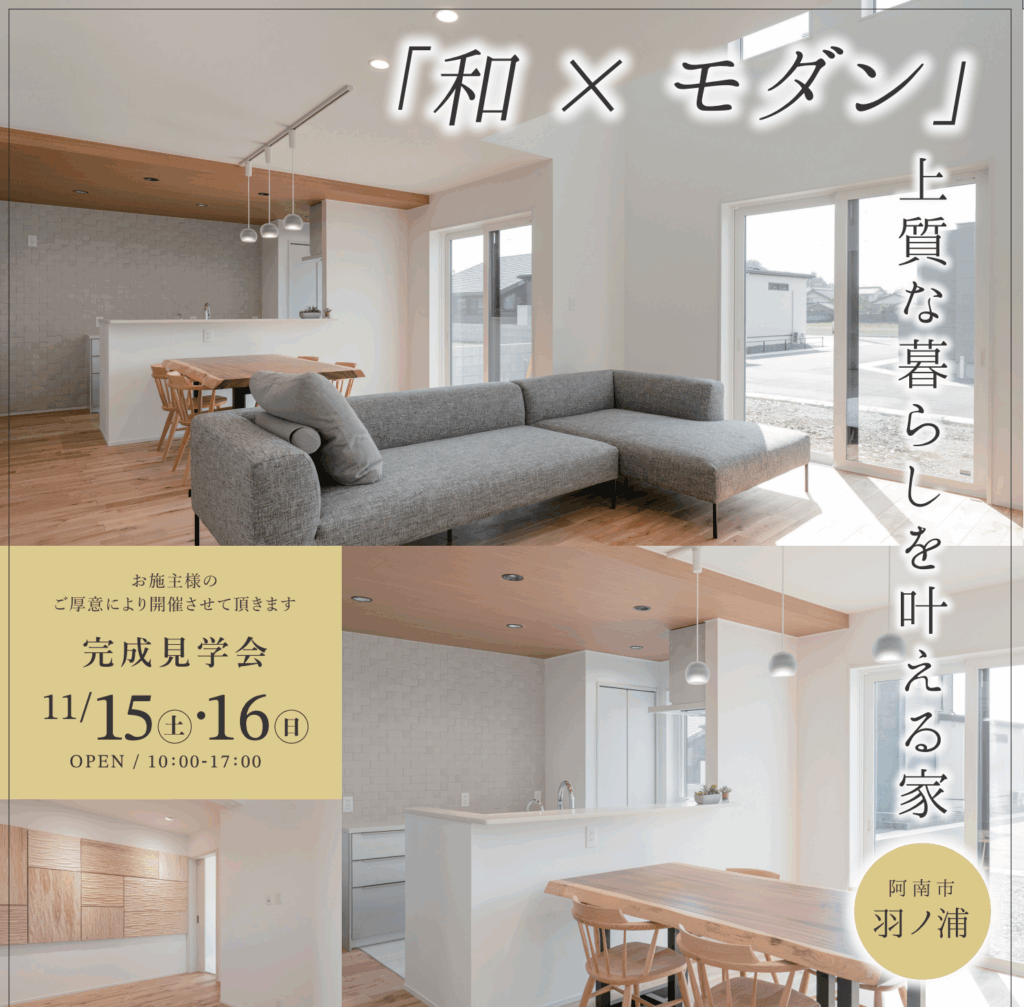

オートリホームではさまざまな角度からの住宅ローン提案をいたします。豊富な施工実績を携え、完成見学会で実際の住宅も体感いただきながら、資金計画の相談会も実施しておりますので、お気軽にお問い合わせください。